编辑导语:SaaS在国外发展的比较成熟,甚至已经成为了主流,但在国内这几年才掀起热潮;企业服务SaaS平台在少部分行业发展较快,大部分行业在国内还处于起步、探索阶段。国内SaaS企业该如何发展?本文作者从SaaS发展历程出发,对此展开了详细的分析讨论,并给出了自己的几点建议,与大家分享。

东西方在SaaS发展历程上大相径庭,细致研究后又发现合情合理。

01 日本史与东方SaaS

要研究IT生态,先研究我们所处的商业社会。

受阿朱老师关于研究日本IT产业文章的感召,我最近把美国人James L. McClain的著作《日本史:1600~2000》细读了一遍。这是现代史书中的经典,两位译者王翔、朱慧颖翻译得也很棒。

600多页厚厚的一本书,我却读出两个字 —— 寡头。

从大背景上看,日本虽然一直在向西方学习,但日本的民主与欧美的民主差别非常大:上层精英组成的政府、对经济的强力干预(例如著名的“通产省神话”)……这与西方民主社会同途殊归。在经济上,从明治维新时代(1860s~1890s)开始,住友、三井这些财阀就已经势不可挡,韩国亦是如此。

与之相似,在资金、资源上都有巨大优势的中国央企也在经济体中起到相似的作用。

时至今日,日韩的大财阀、中国的央企在很多利润最好的行业里形成了政策性垄断(从经济学的角度看,我相信自由竞争的市场里没有长久的“市场垄断”,只有限制准入的政策才会带来真的垄断)。这大大降低了新创小微民营企业的生存机会,也使得中大民营企业的利润空间有限。

这就是我们SaaS公司面临的市场大格局:

- 全社会的头部企业在其领域中市场份额巨大,IT需求旺盛、预算充足,但由于企业体量庞大往往有定制及私有部署需求;

- 头部以下,中大企业竞争激烈,但利润不如欧美中大企业利润丰厚,生产效率也远不如后者。希望用IT系统提高效率,但愿意投入的资金有限。

- 东亚人工作努力、创业热情高,小微企业(50人以下)众多,但生存周期远比欧美小微企业短。他们对效率及IT需求很低,大多只愿意为支撑核心业务的关键系统买单。

面对如此艰难的市场局面,SaaS公司该怎么办?

02 小微向左:重视增购及NDR指标

在中国,面向小微客户市场的SaaS企业(平均ARR<2万元人民币),“客户数续约率”是无法追求的目标。

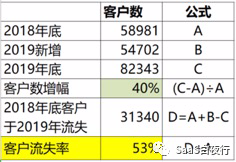

例如,“中国有赞”服务的微商群体就是典型。不少人都关注到中国有赞2019年财报中的这段数字:

我列表格算了一下:

也就是说,2019年新增了5万多客户,也流失了3万多客户,客户数增幅40%,这很不错。但2018年底的5.8万客户,在2019年内流失了3万多,流失率53%。

在传统SaaS逻辑里,这是一个非常难看的数字。但我们都了解中国微商的状况,开店几个月内就关门属于普遍现象。

我认为,面对高比例“自然流失”的客户群体,付出过多成本去挽留意义不大。从CSM目标管理的角度看,如果市场波动对“续约率”影响很大,这个指标也就很难精细管理。“流失原因分析”由于结果准确度有限,只能做定性分析,难以作为绩效考核依据。(此处做客户成功管理的读者可以仔细思考一下。)

所以我的建议是:面对小微客户市场的SaaS企业应该定下合理的目标:不对“客户数续约率”提出过高目标,而是重视金额续费率(NDR)。

举个西方SaaS的例子:Shopify的财报没有揭示,但估计其面对电商客户,续约率也不会好看。但它有一系列提高“增购”机会的SaaS产品及服务:大客户开店工具Shopify Plus(大客户开店工具)、支付服务、仓储物流服务等。

打个比方,2019年5月有100个客户,客单价1万元,带来100万ARR;到了2020年5月,这批客户中一半掉线,但剩下的50个客户大量增购,带来了160万ARR。也就是说,NDR=160%,那掉线的50个客户对SaaS公司的财务指标就没有多少实质影响了。(续约率、NDR这都只是SaaS公司的内部管理指标,从投资者的角度看,最终影响公司市值的还是未来的利润和营收增长预期。CEO、CFO和战略部的同事可以仔细想想这个道理。)

从客户角度看,只要NDR超过100%,就从金额、而非数量上证明了产品的价值。而小微客户掉线的原因中,很大比例是关店、业务转型、管理人员变动等,这些也确非SaaS公司的CSM能够改变的。

小结一下,to小微的SaaS企业经营,就是在大量沙子中间筛出金子。我对这类SaaS公司给出以下建议:

- 低成本获客:通过品牌或社交网络的力量低成本获得客户(按这个客单价,如果你主要依赖付费线索,洗客户的成本就太高了);

- 分级服务:用线上课程、客户沙龙等1对多的方式、低成本地做客户运营。用“北极星指标”(由产品业务决定)判断需要稍微用力服务的早期客户。用客户属性及活跃度指标对客户分类进行分级服务。总而言之,不能不计代价地服务小微客户,要设法提前找出未来ARR高的对象侧重服务。

- 产品方面:务必设计“增购”标的。让筛出的高价值客户有产品(或服务)可买。Shopify、有赞在这方面都颇有建树。

- MDR/SDR方面:线索根据来源简单分类,低质量线索值得用MDR清洗,因为这样可以提高后序电话销售团队的效率。高质量线索由销售代表直接联系,原因是客单价太低,参与人员越多成本越大;对客户来说一个小采购事项被多人服务也是个负担。

- 销售方面:我建议分层。海量新客户由电销成交(而非直销,成本太高),而后在CSM服务过程中发掘“增购”机会。增购商机出现后,由CSM或KA/直销出面成交(具体成交负责人的选择与客单价有很大关系,详见我另外一篇文章《SaaS创业路线图 (84)续费、增购的责任主体》。

当然,以上决策既然涉及到组织职能,就与市场、客户、产品和组织历史、既有能力有关。具体企业需要具体设计。

03 中大向右:增加人工服务的占比

服务中大企业的中国SaaS公司面临的困难是什么?—— 也是续约率。

常态是:今年好不容易深折扣签下的客户,明年又被对手用更低折扣签走了……

同样的问题,目标市场不同、解法就完全不同。

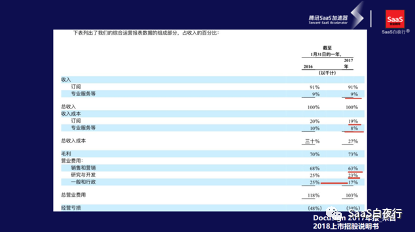

我们先看看欧美SaaS公司是怎么玩的。下面这是我去年底在“腾讯首期SaaS加速器”上讲课的一页PPT。

这页PPT讲的是Docusign的年报。最近2年我一直在研究这家公司。它和大部分美国SaaS公司一样,收入中SaaS年费与专业服务的比例大致是9:1。

这是一个成熟企业市场中,SaaS公司高效经营的比例 —— 大部分收入都由机器提供,规模越大,固定成本(研发、行政管理费用等)摊薄效果越明显。

但在国内,我认为照搬这样的模式是行不通的。

寡头林立的市场上,处于腰部的中大企业对成本十分敏感。而且东方人眼里,硬件有制造成本更值钱,而软件是能copy的,所以是不值钱的。那么如何增加客户粘性?

更低折扣显然是集体自杀。面对中大客户,我们需要提供更多有价值、能收费的人工服务。其目的是增加粘性。

我已经在SaaS业内看到不少有趣的做法。举个例子,有一家SaaS公司签约新客户,首次10万费用中包含7万的SaaS年费、3万的实施服务费。但销售合同中不是分开7万和3万,如果这样签,第二年续费就只有7万了。他们的做法是签10万的年服务合同,这里面包含了每年7万的SaaS年费和每年3万的人工服务费。

当然,这不是让大家多忽悠客户3万块钱。在自由竞争的市场上,价格总是要与价值匹配的。该SaaS企业的业务决定,他们确实是每年都需要派分析师给客户提供一些咨询和人工服务的。

我始终强调中国是关系型社会。有了人和人之间的较高频连接(toB企业与客户之间的最好还是多点连接),客户关系才能长久,SaaS的续费才有保障。

为了方便大家理解和实操,我也罗列一下我们SaaS企业能为中大客户提供怎样的“人工服务”:

- 周期性实施工作。如果客户使用产品,需要每年、甚至每季度都做一些有价值的调整,那这部分费用就可以打到年服务费包中一起收取。

- 代运营。我看到美业SaaS中,就有不少客户不会用、需要帮客户运营、还要持续给客户提供业务培训(不仅是产品操作培训)的情况。

- 代制作内容。营销类SaaS往往需要高水平的内容制作能力(文案、图片、H5、视频等),如果客户不能做,我们也可以提供。

- SaaS搭售硬件(安防、打卡、设备传感器等)并与合作伙伴一起提供硬件维护服务。

甚至可以加上——少量定制开发。是的,有定制开发后,客户的替换难度大幅上升。虽然2年前我坚决反对SaaS公司做定制开发,但客观事实教育了服务大客户的SaaS企业、也教育了我。

据我观察,一个CTO大概能hold得住大概20家以内的分支定制版本(具体数量与产品复杂度及定制开发工作量占比有关),前提是客户愿意为未来的大升级再次掏钱。另一个更好的方式是在PaaS上做定制开发,这样将来产品升级、客户侧的定制功能还能平滑升级。详见我的新书《SaaS创业路线图》或视频课《SaaS企业管理课》中关于“PaaS三个层次”的讲解。

凡此种种,能提供的人工服务肯定还有不少,大家可以根据自己的业务需求展开想象……

至于“人工部分”的比例,我建议是在25%~50%之间。美国SaaS那样10%的人工服务(还是首年一次性的),这对中国客户来说粘性太差。

但是,人工部分如果超过50%,未来需要设法逐步减少。

SaaS原教旨主义者肯定是反对我这个说法的 ——“SaaS的意义是用机器替代人,为啥你还要扩大人工服务的比例呢?”

非吾不愿,实不能也。想来想去,各家SaaS企业的产品力提升还需要一个很长的过程(过去传统软件时代,需求理解、软件工程的底子太薄),这是当下能从根本解决续费率问题的有效办法。

不这样建议,难道让我眼睁睁看着一半SaaS公司在CSM用“水到渠成”的方法拿不回续费的时候,只能让销售代表上、用折扣、逼单的方法“暴力续费”吗?

西方SaaS的经验,其组织方法论(架构和流程)在中国是80%有效的;但大部分落地方法必须做本地化改造,特别是涉及“人”的部分,Copy to China根本行不通。

我再讲一个具体例子。在我的这篇文章《SaaS创业路线图(60)做商业SaaS的还算SaaS公司吗?》中说到过“慧算账”的例子。正好上个月我和一位慧算账的投资人长谈过两次。慧算账通过SaaS+财税服务模式,为中小微企业提供代记账等服务,看起来更像一个巨型代记账公司。

这位投资人的一句话让我对“Service(服务)”的理解突然拔高了一个层次。她说,“Software as a Service”,SaaS是提供服务,这与人工提供的服务不都是“服务”吗?关键是,能否给客户一个端到端的服务?

也就是说,软件或者人工服务,这都只是形式。形式不重要,关键是目的 —— 给客户的服务完整、闭环、有价值和有好的体验!

回到慧算账的例子。是的,他们养了大批记账会计,但随着OCR、RPA、电子发票这些技术和规范的成熟,机器会逐渐替代人,这就是慧算账相对传统代记账公司的优势。

04 帮到客户经营成功才是SaaS公司的终极目标

大家再回想一下什么是“客户成功”?我记得2018年崔牛会组织20个CEO到神策数据开会,讨论出的结论是“让客户用好产品,就是客户成功”。那天我也在场,那时的我也认可。

没错,作为客户成功部门或一个CSM(客户成功经理),他能做到的就是这样。

但作为SaaS企业的CEO和战略核心层,我们要想的还应该更进一步,“让客户的商业和经营成功,才是客户成功!”

因此,我们必须提供端到端的产品。就像慧算账这样,即便需要大量人工服务,为了客户的经营成功,我们也必须去做。

何况,这还能增加客户粘性,提高续费率,为何不做?怎敢不做?!

当然,我还是要强调客户的分类分级。潜在ARR=5万的客户该如何服务?潜在ARR=20万的客户该如何服务?肯定得差别对待。

这不是势利,商业世界的交换理应对等。

05 东方SaaS离成功还有多远?

听完我讲的这些,大家会觉得按照这个套路,国内SaaS企业的效率比起美国SaaS会差很远。而且在“垄断”的大商业背景下,SaaS公司还能否干得过那些做系统集成、定制开发的公司?

对于未来,我倒是非常乐观的。做定制开发与做产品相比,客户起点高、赚钱容易,但缺少产品上的积累。做产品的SaaS公司目前处于市场弱势,是因为以往传统软件时代,我们的国产软件就干不过ORACLE、SAP和微软,丢掉了最甜的头部蛋糕。

但看看今天,因为SaaS的新特性(云、不能盗版、强调连接、强调接近C端的体验),加上国家“自主可控”的要求,海外软件未来很难在中国取得优势地位。而传统的集成商,还在做低毛利的定制开发;凡是读过《创新者的窘境》的人,都知道他们内部要长出新物种有多么艰难。

未来有多远?未来将在大部分细分领域SaaS企业的产品力完备后到来。(详见我另一篇文字《SaaS创业路线图 (77):产品力不足是国内SaaS发展的关键瓶颈》)

我乐观的估计,近1、2年,个别已成为客户赚钱工具的SaaS企业已经能够脱颖而出,例如有赞、兑吧、小鹅通,实现经典SaaS应有的效率和速度;毕竟这些是客户的经营刚需。

3~5年内,这个范围会扩大到更多细分领域,顺序还是离钱越近增长越快。

5~8年后,随着商业环境进一步成熟和人工成本持续高企,也许我们会迎来工具SaaS的大爆发。这之前他们会比商业SaaS难,但爆发后工具SaaS的市场复制速度会更快。

P.S. 本文涉及上市公司,内容仅作专业探讨,请股民勿以此作为投资决策依据。

#特邀作者#

吴昊,微信公众号:SaaS白夜行,纷享销客天使投资人、前执行总裁。20年企业信息化和6年SaaS营销团队创新经验,每天一篇2000字SaaS创业文章的坚持者,目前正处在从创业者向投资人的转型过程中。

本文原创发布于人人都是产品经理。未经许可,禁止转载

题图来自Unsplash,基于CC0协议