为了分析SaaS公司的溢价能力,Blossom Street Ventures的Sammy Abdullah横向对比了近一百家SaaS(如LinkedIn、Salesforce)、服务(如埃森哲、IBM)、硬件(如苹果、索尼)三种类型公司的收入模型,发现SaaS公司企业价值与LTM(Last Twelve Months )收入之比的中位数高达6.16倍,而服务、硬件公司这一数据都只有1.1倍,这意味着SaaS公司比后两者溢价高出5倍!

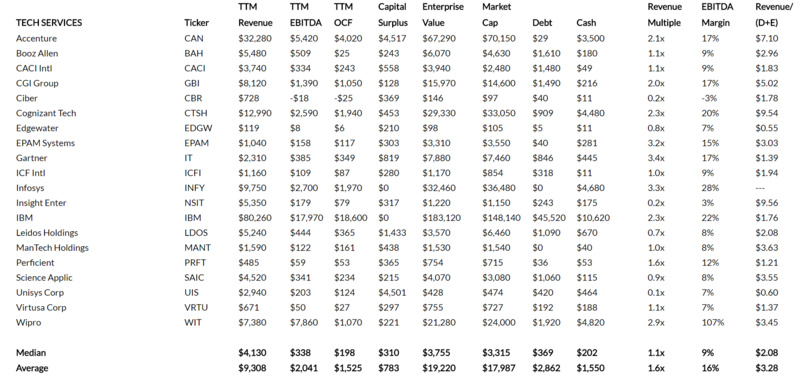

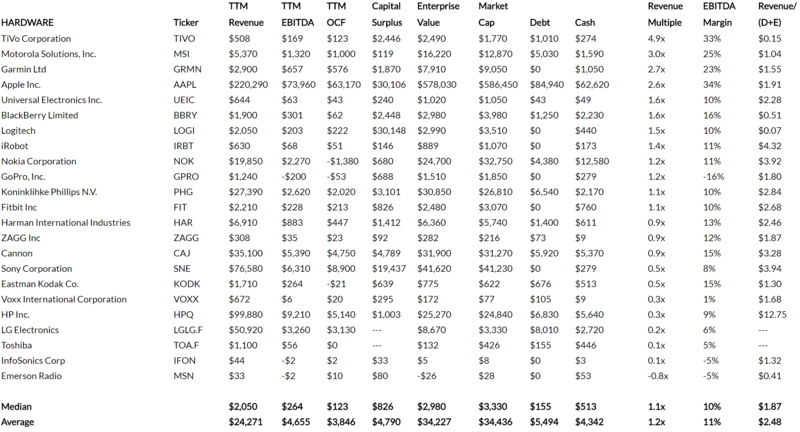

具体数据参见下图,附表格首行财务名词释义:

-

TTM(Trailing Twelve Month) Revenue:过去十二个月的滚动收入

-

TTM EBITDA:过去十二个月的未计利息、税项、折旧及摊销前的利润

-

TTM OCF(Operating Cash Flow):过去十二个月的经营现金流量=息税前利润+折旧-税收

-

Capital Surplus:资本公积

-

Enterprise Value:企业价值

-

Market Cap:市值

-

Debt:负债

-

Cash:现金

-

Revenue Multiple:营收倍数=企业价值/TTM收入

-

EBITDA Margin:EBITDA利润率=TTM EBITDA/TTM Revenue

-

Revenue/(D+E)=收入/(负债+资本公积)

![]()

SaaS上市公司财务数据

服务型上市公司财务数据

硬件型上市公司财务数据

当我们用增长和现金流情况来评估一家企业/行业的价值时,收入模型是其中最关键的一点。接着本文开头说,通过三张表格的对比我们发现,SaaS公司的Revenue Multiple远高于其他两者,意味着同等收入下,SaaS公司的市场价值更高(尽管大部分EBITDA利润率都是负的)。

既然如此,企业为了市值管理,干脆在商业模型中融入SaaS的概念好了,但SaaS模型也不是完美的:

-

SaaS的利润率很糟:SaaS公司常会炫耀自己毛利高,但你会发现其EBITDA中位数只有-1600万美元,利润率是-8%;而科技服务、硬件公司EBITDA的中位数则分别是3.38亿美元、2.64亿美元,利润率分别是9%、10%。SaaS公司签约订阅式的付费服务看起来很有吸引力,不过公司需要为此花费大量费用。

-

SaaS公司做不大:其收入的中位数是2.72亿美元,后两者则分别为41亿美元、20亿美元。导致这个情况的可能性有:SaaS模式还比较新颖,需要更多的时间去发展成巨无霸公司;SaaS企业的销售周期很长,很难在短期内成为大公司。

-

SaaS公司低效:相对来说,SaaS公司每1美元投资创造的收入更低,请看表格中最后一列(收入/(负债+资本公积)),SasS公司的中位数是0.64,这大致说明其每举债+融资1美元,只带来了0.64美元的收入。服务、硬件公司的该数据分别是2.08和1.87.

36氪在这方面的还有如下几篇报道:

SaaS 类创业公司全球化已成为一种现象

SaaS产品如何定价?风投公司OpenView总监说大部分公司都错了

通过研究 75 家公司,我们发现了上市 SaaS 公司的这几个特质

总结下来,简单有效的订阅式服务让SaaS公司获得了高市值溢价,但对于创业者和投资人而言,创建/投资出一家大型SaaS公司并不容易。